Понятие платежной системы России

Материалы » Платежная система России » Понятие платежной системы России

Платежная система

– это совокупность организационных форм, инструментов и процедур, способствующих денежному обращению.

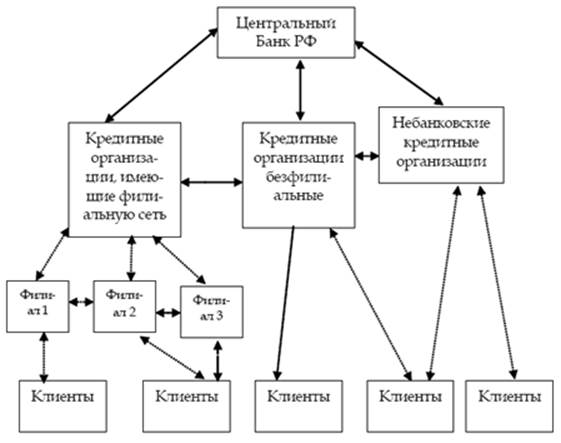

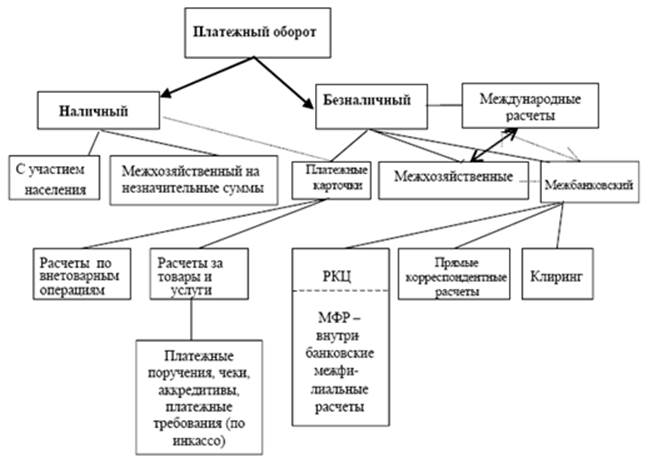

Платежная система включает инструменты, порядок, формы и правила расчетов в Российской Федерации. Функционирование системы регулируется Гражданским Кодексом РФ, ФЗ «О Центральном банке РФ (Банке России)», «О банках и банковской деятельности» и документами ЦБ РФ. Структура платежной системы России приведена на рис. 1. Платежный оборот делится на налично-денежный и безналичный (рис. 2).

Банки осуществляют как операции с наличными деньгами, так и безналичные расчеты, в соответствии с Положением Банка России «О безналичных расчетах в Российской Федерации» и «О правилах организации наличного денежного обращения на территории РФ».

Рис. 1. Структура платежной системы России

Рис. 2. Схема платежного оборота

Платежный оборот

– процесс непрерывного движения средств платежа во всех формах (денежные средства – наличные и безналичные, чеки, сертификаты, векселя, платежные карточки и пр.).

Денежное обращение

– часть денежного оборота, налично-денежный оборот – переход денежных знаков от одних субъектов к другим.

Безналичный оборот денег в современных условиях играет ведущую роль. В некоторых странах, например в США, безналичные расчеты составляют около 95%.

Безналичный оборот (расчеты)

существует в виде записей по депозитным счетам (депозитные деньги).

Принципы организации безналичных расчетов:

· правовой режим осуществления расчетов и платежей;

· осуществление расчетов по банковским счетам;

· наличие распоряжения или акцепта (согласия) владельца счета на списание КО средств с его счета;

· соблюдение законодательно установленных сроков платежей;

· исполнение платежных документов при наличии средств на счете плательщика;

· взаимный контроль между участниками расчетов.

Основными формами безналичных расчетов являются:

· расчеты платежными поручениями – преобладающая форма расчетов;

· расчеты платежными требованиями (по инкассо) – применяются в меньшей степени в случае поручения клиента банку получить платеж от 3-го лица – его дебитора;

· расчеты чеками (в практике российских банков применяются незначительно)

· расчеты аккредитивами (в практике российских банков применяются незначительно)

· платежные карты (особые инструменты расчетов. В ГК и ЦБ РФ не выделены)

· вексельные расчеты (особые инструменты расчетов. В ГК и Положении ЦБ РФ не выделены)

Банки осуществляют операции по счетам на основании расчетных документов.

Расчетный документ представляет собой форму безналичного расчета, представленную в виде документа на бумажном или электронном носителе.

К расчетным документам относятся:

· платежные поручения;

· аккредитивы;

· чеки;

· платежные требования;

· инкассовые поручения.

Порядок работы с расчетными документами определен Положением Банка России №2-П.

Безналичные расчеты осуществляются через КО и/или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета).

Ведущую роль в организации бесперебойного и надежного функционирования системы расчетов играет Банк России.

Он осуществляет расчетно-кассовое обслуживание кредитных учреждений через систему расчетно-кассовых центров (РКЦ).

Банки открывают в одном из РКЦ корреспондентский счет,

через который осуществляется их обслуживание; филиалы банков

Статьи по теме: