Денежно-кредитная политика Европейского ЦБ в период глобального финансового кризиса

Материалы » Характеристика Европейского Центрального Банка Европейского Союза » Денежно-кредитная политика Европейского ЦБ в период

глобального финансового кризиса

В ходе кризиса прослеживаются три основных периода, в рамках которых происходила адаптация денежно-кредитной политики ведущих центральных банков к меняющейся ситуации в экономике и финансовом секторе:

Во второй половине 2007 г. центральные банки столкнулись с неприятной комбинацией системного финансового кризиса, высокой инфляции, обусловленной ростом цен на энергоносители, и снижающейся деловой активности. С августа 2007 г. до середины сентября 2008 г. основной задачей монетарных властей являлась стабилизация денежного рынка путем предоставления дополнительной ликвидности банковскому сектору.

2. Второй период – с момента банкротства Lehman Brothers в середине сентября 2008 г. до смены рыночных тенденций весной 2009 г. – характеризовался резким понижением экономических прогнозов, обвальным падением рынков, лавинообразным потоком списаний активов с балансов банков и острейшим кризисом доверия в банковском секторе. Распространение кризисных тенденций в экономике потребовало перехода к политике «дешевых денег», направленной на стимулирование кредитования и выразившейся в агрессивном снижении процентных ставок и реализации нестандартных программ. Усиление угрозы дефляции и недостаточная эффективность процентной политики обусловили переход к политике количественного смягчения. Переломным моментом в ходе кризиса можно считать появление позитивных настроений, выразившихся в развороте тренда на фондовых и товарных рынках в середине марта 2009 г. Тем не менее состояние реальной экономики оставалось оставалось неблагоприятным, в связи с чем монетарные власти продолжали политику стимулирования деловой активности.

3. К лету 2009 г. расчеты на достижение экономикой «дна» вызвали острые дискуссии относительно необходимости сворачивания программ экономического стимулирования. Однако вследствие растущей безработицы, сокращения объемов кредитования и сохранения дефляционных рисков основной характеристикой периода стала неопределенность. В условиях мощного роста фондовых и товарных рынков, происходившего вопреки сомнениям относительно устойчивости восстановления экономики, центральные банки ведущих стран заняли выжидательную позицию.

Первый период: адаптация операционного механизма к кризисной ситуации.

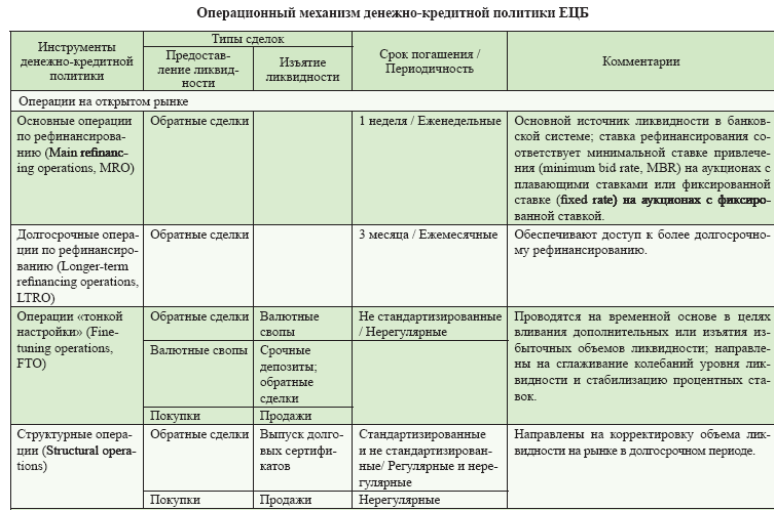

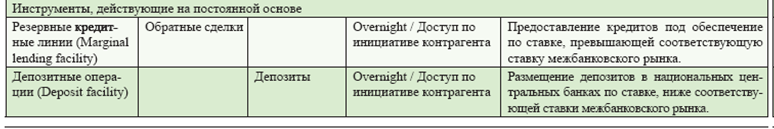

Первой реакцией банковской системы еврозоны на августовские события 2007 г. стало падение кредитной активности и, как следствие, рост рыночных процентных ставок и увеличение спреда между ставками по обеспеченным и необеспеченным кредитам. Ответные действия ЕЦБ выразились в адаптации операционного механизма к кризисной ситуации и предоставлении дополнительного объема ликвидности с целью стабилизации краткосрочных ставок межбанковского рынка и их сближения с официальной ставкой.

С учетом специфики обязательных резервов, одной из первых антикризисных мер ЕЦБ стало изменение подхода к распределению ликвидности посредством основных операций рефинансирования. Если до августа 2007 г. механизм работал таким образом, чтобы обеспечивать банковскому сектору приблизительно равномерное выполнение резервных требований в течение отчетного периода, составляющего один месяц, то с началом кризиса предоставление ликвидности в начале каждого периода осуществлялось с избытком, затем объем выделяемых средств постепенно снижался, и в конце периода избыточная ликвидность при усреднении сводилась к нулю.

Эта мера позволила сгладить чрезмерные колебания рыночных процентных ставок и сократить спред между ними и минимальной ставкой привлечения (MBR) на кредитных аукционах центрального банка.

Другой важной мерой стало проведение дополнительных долгосрочных операций по рефинансированию со сроком погашения три, а затем и шесть месяцев. В результате доля долгосрочных операций в общем объеме операций рефинансирования увеличилась почти в два раза: с 33% в среднем в первой половине 2007 г. до 61% в первой половине 2008 г. Соответственно, средний срок погашения по операциям рефинансирования существенно вырос, что позволило ослабить напряженность на денежном рынке.

Статьи по теме:

Характеристика типичных рисков в банке

Кредитный риск

- риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

К указанным финансовым обязательствам могут относиться обяза ...

Инвестиционные фонды

На современном этапе произошло возрождение некогда популярных паевых инвестиционных фондов (ПИФ).

Образуется он за счет аккумулирования средств участников с последующим их инвестированием в различные финансовые активы. Данный фонд не является юридическим лицом. Доверительное управление им в интер ...

Муниципальные ценные бумаги

Самым распространенным типом муниципальных ценных бумаг являются муниципальные облигации, которые представляют собой обязательства по возмещению долга к определенному сроку с выплатой фиксированных процентов. С точки зрения надежности помещения капитала муниципальные облигации стоят на втором мест ...