Категории, классификации и система статистических показателей денежного обращения

Материалы » Денежное обращение и кредит » Категории, классификации и система статистических показателей денежного

обращения

),

где М2 — денежная масса в обращении;

Н — денежная база; С — наличные деньги; D — депозиты;

R — обязательные резервы коммерческих банков.

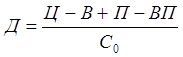

В соответствии с экономическим законом денежного обращения в каждый данный период количество денежных единиц, необходимых для общения, определяется по формуле:

Ц — сумма цен товаров, подлежащих реализации;

В — сумма цен товаров, платежи по которым выходят за рамки данного периода; П — сумма цен товаров, проданных в прошлые периоды,

сроки платежей по которым наступили; ВП — сумма взаимопогашаемых платежей; Со — скорость оборота денежной единицы (сколько раз в году

оборачивается рубль).

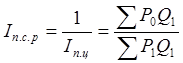

К важным показателям статистики денежного обращения относит показатель, характеризующий изменение покупательной способности рубля (Iпср), который определяется как обратная величина индекса потребительских цен (Iп.ц). В самом общем виде этот показатель можно определить по формуле:

где Q1 — объем товаров и услуг, потребляемых населением и включаемых в их денежные расходы в текущем периоде;

Р0,Р1 —цена на товары и услуги, потребляемые населением соответственно в базисном и текущем периоде.

Статьи по теме:

Анализ операций филиала ОАО «ТрансКредитБанк» с банковскими пластиковыми

картами

Коммерческий банк «ТрансКредитБанк» является кредитной организацией, созданной по решению учредителей в форме акционерного общества открытого типа в декабре 1992 г.

За 15 лет существования на банковском рынке ТрансКредитБанком создана разветвленная инфраструктура клиентского обслуживания в регион ...

Риск – основная проблема на кредитном рынке

Для расширения объемов кредитования предприятий реального сектора экономики необходимо решить проблему кредитных рисков. Качество кредитов после продолжительного периода улучшения, начавшегося в середине 1999 год, стабилизировалось на беспрецедентно высоком уровне. Доля сомнительной задолженности ...

Общие условия кредитования населения в Сбербанке России

Кредитные операции представляют собой отношения между кредитором и заемщиком по предоставлению последнему определенной суммы денежных средств на условиях возвратности, срочности и платности.

Сберегательный банк РФ осуществляет выдачу кредитов населению в пределах имеющихся у него кредитных ресурс ...