Обязательное страхование ОПО в России

Материалы » Обязательное страхование ОПО в России

С 1 января 2012 года в России вводится обязательное страхование ответственности владельцев опасных объектов (ОС ОПО). Это событие по своим масштабам и ожидаемому влиянию на страховую отрасль сопоставимо с введением ОСАГО в 2003 году и первым серьезным кризисом на страховом рынке в 2009 году.

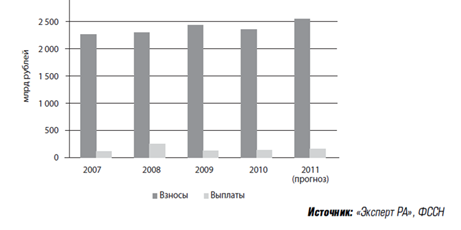

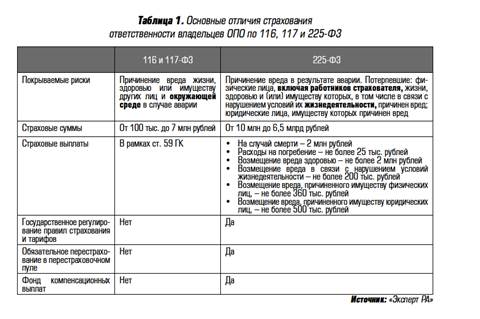

Начиная с 1997 года, страхование ответственности владельцев ОПО регулировалось 1161 и 117-ФЗ2. Однако эффективность этого вида страхования была низкой. Страхование ОПО отличалось высоким уровнем недострахования (владельцы ОПО страховались один раз в 3 года в зависимости от ожидаемого времени проверок) и низким уровнем выплат (сложности в получении выплаты, расчет выплат на случай смерти кормильца, исходя из его заработка за последние 12 месяцев).

График 1. Динамика взносов и выплат по страхованию ответственности владельцев ОПО

История нового закона об ОПО (225-ФЗ3) началась еще в 2005 году, когда законопроект был принят в первом чтении. С тех пор второе чтение этого законопроекта постоянно откладывалось в течение 5 лет.

1 Федеральный закон от 21.07.1997 №116-ФЗ "О промышленной безопасности опасных производственных объектов".

2 Федеральный закон от 21.07.1997 №117-ФЗ "О безопасности гидротехнических сооружений".

3 Федеральный закон от 27.07.2010 №225-ФЗ "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте".

Лишь такие масштабные техногенные катастрофы, как авария на Саяно-Шушенской ГЭС и взрывы на шахте Распадская, стали последним аргументом в споре между промышленниками и страховщиками о необходимости реформирования существующей системы. Новый закон предполагает более цивилизованный подход к страхованию со стороны государства и требует совершенно нового уровня социальной ответственности как от владельцев ОПО, так и от страховых компаний.

Объем рынка ОС ОПО по 225-ФЗ вырастет по сравнению с предыдущим законом в 10 раз и составит порядка 23,5 млрд рублей. Выплаты в ОС ОПО вырастут еще более существенно.

- Условия эффективной работы рынка ОС ОПО

- Негативные сценарии введения ОС ОПО

- Последствия введения ОС ОПО

Статьи по теме:

Возникновение и развитие страхового дела

Страхование принадлежит к числу наиболее старых и устойчивых форм хозяйственной жизни, уходящих своими корнями в далёкую историю. По своей сути страхование представляет собой создание целевых фондов денежных средств, предназначенных для защиты имущественных интересов граждан и юридических лиц от н ...

Развитие фондовых бирж стран Совета сотрудничества арабских государств Персидского залива

Фондовые биржи стран Совета сотрудничества арабских государств Персидского залива (ССАГПЗ – интеграционной группировки, включающей в себя Бахрейн, ОАЭ, Оман, Катар, Кувейт и Саудовскую Аравию) после долгих лет пребывания на задворках финансовых рынков в последние годы стали стремительно развиватьс ...

Краткая характеристика исторического развития

договора банковского счета

Появление договора банковского счета, по всей видимости, стало результатом развития договора банковского вклада (депозита) путем обогащения его содержания за счет обязанностей банка по осуществлению все новых и новых банковских операций и сделок по поручениям вкладчиков, направленных на их обслужи ...