Стоимостная оценка опциона по методу Блэка-Шанса

Материалы » Стоимостная оценка опциона по методу Блэка-Шанса

Важным параметром модели Блэка-Шоулза является стандартное отклонение цены акции. Оно задает меру возможного отклонения цены акции в расчете на год. Так, например, если цена акции составляет 100 р., а стандартное отклонение равно 10 %, то через год цена может находиться в пределах от 90 до 110 р. ( σ ± ) с вероятностью 68,3 %, в пределах от 80 до 120 р. (σ ± 2) с вероятностью 95,4 %, и в пределах от 70 до 130 р. ( ) 3 ( σ ± с вероятностью 99,7 %.

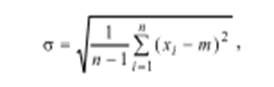

На практике значение стандартного отклонения рассчитывается на основе данных о котировальной цене акции за истекший период времени, как минимум за последний год, по следующей формуле:

где m – среднее значение случайной величины (цены акций);

n – число наблюдений;

х i – значение случайной величины в каждом наблюдении.

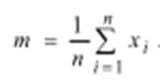

Среднее значение случайной величины определяется как

Модель Блэка-Шолеса используется для оценки цены опциона колл (европейского и американского).

Модель ОРМ определяет влияние пяти факторов на текущую стоимость опциона следующим образом:

1) стоимость опциона возрастает с ростом цены акции, с меньшим темпом;

2) если цена исполнения возрастает, то стоимость опциона снижается, но абсолютное изменение ее меньше;

3) если период действия опциона возрастает, то возрастает и его стоимость;

4) при возрастании безрисковой процентной ставки стоимость опциона возрастает незначительно;

5) с увеличением вариации цены базисного актива стоимость опциона увеличивается.

Депозитарная деятельность на РЦБ

представляет собой комплекс мер по оказанию услуг, связанных с хранением сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги. Депозитарной деятельностью могут заниматься только юридические лица на основании лицензии, выдаваемой Федеральной комиссией по ценным бумагам.

Депозитарной деятельностью в России, признается профессиональная деятельность на рынке ценных бумаг в соответствии с ФЗ «О рынке ценных бумаг».

Лицо, осуществляющее депозитарную деятельность, именуется депозитарием.

Хранение сертификатов ценных бумаг, не сопровождающееся учетом и удостоверением прав клиентов (депонентов) на ценные бумаги, не является депозитарной деятельностью и осуществляется в соответствии с нормами гражданского законодательства Российской Федерации о хранении.

Депозитарий

– это профессиональный участник, оказывающий услуги по хранению ценных бумаг и учету прав на ценные бумаги. Депозитарий осуществляет свою деятельность в интересах владельца ценных бумаг на основании депозитарного договора, заключенного с владельцем.

Другими словами, депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему клиентами на хранение, а также непосредственно хранит сертификаты этих ценных бумаг при их наличии.

Ведение счетов дает депозитарию возможность фиксировать (удостоверять) право собственности на ценные бумаги и учитывать те имущественные права, которые закреплены ими. Счета, предназначенные для учета ценных бумаг, называются «счета депо».

Депозитарии появились для ускорения расчетов на организованных рынках ценных бумаг. Первые депозитарные системы создавались для обслуживания фондовых бирж, где профессиональные участники рынка постоянно совершают сделки между собой и где требования к оперативности регистрации смены собственника и эффективности этой процедуры особенно высоки.

В России депозитарии рассматриваются как составной элемент учетной системы. Под учетной системой понимают совокупность институтов фондового рынка, которые ведут записи, удостоверяющие права клиентов на ценные бумаги.

Статьи по теме:

Анализ системы планирования и организации предоставления

услуг в ООО "B&B INSURANCE"

Система планирования и организации предоставления услуг в Агентстве Филиала "B&B INSURANCE" обладает рядом особенностей.

Прежде всего, Агентство филиала ООО "B&B INSURANCE" не является полностью самостоятельной системой, поэтому планируемые направления его развития дол ...

Классификация расходов кредитной организации

В ст. 253 НК РФ применяются два термина: "расходы, связанные с производством и реализацией" и "расходы, связанные с производством и (или) реализацией". На наш взгляд, оба термина имеют одинаковое значение и должны применяться в смысле "расходы, связанные с производством и ...

Стандарты эмиссии ценных бумаг

Современным законодательством России выбраны определенные правила эмиссии акций и облигаций. Одновременно разработана и законодательно закреплена процедура подготовки проспектов эмиссии. В связи с этим основным документом является стандарт эмиссии акций при учреждении акционерных обществ, дополнит ...