Основные положения кредитной политики ОАО «Сбербанк»

Материалы » Формы обеспечения возвратности банковского кредита » Основные положения кредитной политики ОАО «Сбербанк»

При истечении 180 дней с момента возникновения оснований для обращения взыскания на залог обеспечение учитывается только частично:

· в течение срока до 270 календарных дней сумма обеспечения принимается в размере не более 70% от текущей оценки его стоимости;

· в течение срока свыше 270 дней до 365 дней сумма обеспечения принимается в размере не более 50% от текущей оценки его стоимости; По истечении 365 дней с указанного момента обеспечение вообще перестает приниматься в расчет.[6]

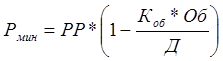

С учетом вышеуказанных категорий качества обеспечения определяется минимальный резерв на возможные потери по следующей формуле:

(2.2)

(2.2)

где РР – расчетный резерв на возможные потери (устанавливается в соответствии с процентом по категории качества ссуды);

К – коэффициент, учитывающий категорию качества обеспечения (для первой категории качества он равен 1, а для второй – 0,5);

Об – стоимость обеспечения;

Д – величина основного долга.

Если произведение коэффициента, учитывающего категорию качества обеспечения и стоимости обеспечения больше величины основного долга, то минимальный резерв на возможные потери не создается.

Таким образом, среди модулей комплексной оценки кредитоспособности заемщика выделяют обеспечение возвратности банковских ссуд, данный модуль включает в себя показатели качества залога и взаимоотношения с заемщиком, которые оцениваются по шкале от 1 до 3. Модуль обеспечение возвратности банковских ссуд при расчете комплексного показателя имеет такой же вес, что и остальные модули оценки кредитоспособности заемщика. После расчета комплексного показателя оценки кредитоспособности заемщика определяется класс кредитоспособности в соответствии с интервалом балльных значений и с учетом категории качества обеспечения. Используя результаты оценки кредитоспособности заемщика, банк принимает решение о лимите кредитования.

Формирование минимального резерва на возможные потери, определяемого с учетом категории качества обеспечения является важным мероприятием при минимизации негативных последствий кредитного риска. Что касается систему критериев качества, лежащую в основе отнесения обеспечения к той или иной категории качества, то мы считаем ее недостаточной, поскольку она не отражает специфики конкретного банка и не может объяснить, почему в одном банке определенное имущество принимается в залог и является достаточным обеспечением, а другой банк не работает с таким залогом, поэтому в следующей главе мы предложим усовершенствованную модель системы критериев качества обеспечения.

Статьи по теме:

Мировой опыт в вопросах оценки кредитоспособности заемщика

Для уяснения положительных и отрицательных аспектов отечественной системы оценки кредитоспособности заемщика необходимо рассмотреть опыт экономически развитых стран в данном вопросе.

В российской банковской практике под кредитоспособностью предприятия понимает способность заемщика полностью и в с ...

Основные обязанности страховых компаний

Юридическая обязанность - это мера ответственности перед юридическими и физическими лицами, предписанная субъекту законодательными актами. Обязанности страховой компании вообще - это определенный условиями договора страхования и страхового законодательства объем требований, предъявляемых к страхов ...

Преимущества партнерских взаимоотношений обслуживающего банка и предприятия

Формы финансовых взаимоотношений предприятия с обслуживающим банком в зависимости от степени тесноты, устойчивости и доверия друг другу делятся на посреднические и партнерские. О посреднических отношениях можно говорить в том случае, если банк применяет общепринятые традиционные формы обслуживания ...