Анализ кредитоспособности заёмщика ЗАО «Русь-Банк» основан 5 сентября 1994 года

Материалы » Кредитоспособность заемщика и методы ее определения » Анализ кредитоспособности заёмщика ЗАО «Русь-Банк» основан 5 сентября 1994 года

3. Возможно, кредитование Компаний, которые являются плательщиками налога на вмененный доход;

4. Заемщик не является государственным (муниципальным) предприятием, общественной, благотворительной организацией, нерезидентом;

5. Предоставление поручительства физических лиц - владельцев бизнеса;

6. Среднемесячная выручка предприятия должна быть в пределах 15 млн. рублей;

7. Отсутствие убыточности в деятельности Клиента на протяжении последних шести месяцев. В случае если для деятельности кредитуемого предприятия характерно сезонное поступление выручки, требуется подтверждение безубыточности деятельности по итогам последнего завершенного производственного и финансового цикла;

8. Срок функционирования бизнеса - не менее 1 года;[24]

10. Предоставление управленческой отчетности;

11. Достаточность информации о владельцах бизнеса;[25]

11.1. Минимальная информация, которую должны представить владельцы бизнеса:

· светокопия общегражданского паспорта;

· место регистрации (прописка);

· для мужчин до 27 лет включительно документ, определяющий отношение к военной службе (военный билет и т.д.);

· место фактического проживания;

· место работы (официальное и фактическое);

· наличие собственности, оформленной на себя и ближайших родственников;

· наличие иного бизнеса (помимо указанного в кредитной заявке);

· информация о супруге (фамилия, имя отчество, год рождения, место прописки, место проживания, место работы).

12.Открытость владельцев бизнеса по отношению к Банку, то есть готовность предоставить всю необходимую информацию о бизнесе и т.д.;

13. Отсутствие отрицательной кредитной истории.

Банк выявляет негативную информацию о кредитной истории за весь период существования бизнеса Клиента. Информация о состоянии кредитной истории Клиента может быть получена Банком из одного или нескольких следующих источников:

· внутрибанковской;

· справках о сумме задолженности и наличии фактов просрочки погашения основного долга и/или процентов по кредиту, предоставленному Клиенту банками-кредиторами (при наличии у Клиента на момент рассмотрения кредитной заявки задолженности по кредиту, полученному в другом банке);

· данных, полученных Службой Безопасности в ходе осуществления проверки Клиента;

· данных о кредитной истории, предоставленных Клиентом.[26]

Под отрицательной кредитной историей понимается:

· наличие ранее или в момент рассмотрения кредитной заявки;

· задолженности перед банками, просроченной в течение более 30 дней календарных дней;

· погашение когда-либо задолженности Клиента перед банками путем обращения кредитором взыскания на предмет залога;

· погашение когда-либо задолженности Клиента перед банками на основании решения судебных органов.

14. Наличие имущественного обеспечения погашения будущей задолженности Клиента перед Банком по предоставленному кредиту;

15. Достаточность «залоговой» стоимости предлагаемого обеспечения для компенсации Банку суммы основного долга по кредиту и процентов по нему.

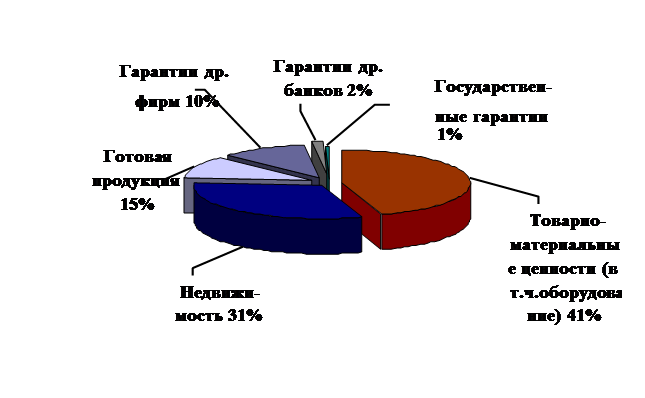

На вопрос анкет «Под какое обеспечение выдавался кредит малым и средним предприятиям в 1 полугодии 2005 г.?» Кредитные организации назвали такие виды обеспечения (см. диаграмму 2.2.).

Диаграмма 2.2. – «Залог малых и средних предприятий в 1 полугодии 2005 г.» [27]

16. Обязательное страхование залогового обеспечения.

Список документов по Программе «Кредитование предприятий среднего и малого бизнеса»[28]

Для организаций следующих организационно-правовых форм ООО/ЗАО/ОАО:

1. Анкета-Заявление по форме Банка;

2. Устав / Учредительный договор (нотариально заверенные копии);

3. Свидетельство о регистрации (нотариально заверенная копия);

4. Свидетельство о постановке на налоговый учет;

5. Приказ/протокол об избрании руководителя (копии, заверенные заемщиком);

Статьи по теме:

Содержание социального страхования, его принципы

Обязательное социальное страхование - часть государственной системы социальной защиты населения, спецификой которой является осуществляемое в соответствии с законом страхование работающих граждан от возможного изменения материального и (или) социального положения, в том числе по независящим от них ...

Методы снижения валютного риска

Степень валютного риска можно снизить, используя два метода:

Ø правильный выбор валютной цены;

Ø регулирование валютной позиции по контрактам.

Метод правильного выбора валюты цены внешнеэкономического контракта заключается в установлении цены в контракте в такой валюте, изменение ...

Оценка качества банковских услуг

Маркетинговое исследование услуги или ее рыночного окружения представляет собой систематические мероприятия по получению оперативной информации в отношении данных, описывающих текущее или перспективное (прогнозное) состояние самой услуги или ее маркетингового окружения, а также анализ и отражение ...