Понятие ипотечно-инвестиционного анализа. Подходы к его проведению

Материалы » Ипотечно-инвестиционный анализ и виды кредитов » Понятие ипотечно-инвестиционного анализа. Подходы к его проведению

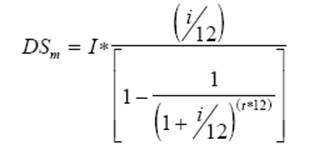

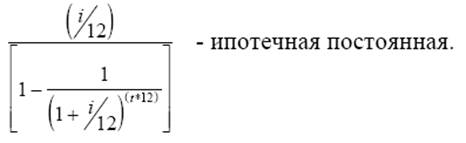

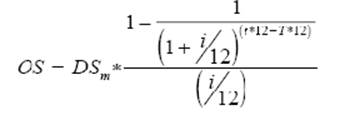

где DSm - ежемесячное обслуживание долга,

I - первоначальная сумма ипотечного кредита,

i - годовая ставка процента по кредиту,

t - срок (лет), на который предоставлен ипотечный кредит.

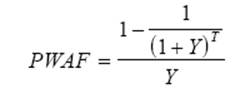

Фактор аннуитета (формула 7) отражает текущую стоимость единичного аннуитета при заданной ставке дисконта:

где Y - ставка отдачи на собственный капитал,

T - период владения собственностью.

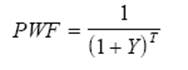

Фактор текущей стоимости реверсии (Формула 8) отражает текущую стоимость единицы за период при заданной ставке дисконта:

Остаток ипотечного долга при равномерных платежах определяется как настоящая стоимость платежей по обслуживанию долга в течение оставшегося срока амортизации (формула 9):

Цена перепродажи собственности рассчитывается с учетом роста или снижения стоимости собственности в год (d):

RP = P * (1 + d) T

, (10)

где RP - цена перепродажи собственности;

P - первоначальная стоимость собственности;

d - рост (снижение) стоимости собственности за год;

T - период владения собственностью.

Итак, традиционная техника ипотечно-инвестиционного анализа - метод оценки в рамках доходного подхода. При проведении ипотечно-инвестиционного анализа должна быть известна либо основная сумма ипотечного кредита, либо коэффициент ипотечной задолженности. В анализе должна быть задана оценочная цена перепродажи или процентное изменение стоимости за прогнозный период.

Данная техника может применяться в случае, если инвестор принимает на себя уже существующий долг или если привлекается новый кредит. Она может быть изменена с тем, чтобы учесть более чем одну закладную и изменения в денежных поступлениях. Если известна цена, то техника может быть использована для оценки ставки отдачи на собственный капитал.

Традиционная техника ипотечно-инвестиционного анализа является гибким методом, способным учесть любые ситуации. Однако в силу принимаемых допущений, объективно полученные оценки являются приближенными.

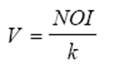

Метод капитализации переводит годовой доход в стоимость собственности путем деления годового дохода на соответствующую норму дохода или умножения его на соответствующий коэффициент дохода.

Определение стоимости собственности на базе общего коэффициента капитализации выполняется по формуле (11):

где V - стоимость собственности;

NOI - чистый операционный доход;

k - общий коэффициент капитализации.

Для определения общего коэффициента капитализации в рамках ипотечно-инвестиционного анализа используют:

· Ипотечно-инвестиционная техника Эллвуда;

· Метод инвестиционной группы;

· Метод прямой капитализации.

Статьи по теме:

Виды еврооблигаций

Наиболее общее определение евробумаг выглядит так: это ценные бумаги, эмитированные в валюте, отличной от национальной денежной единицы страны эмитента. Оно аналогично определению евровалют (валют, торгуемых вне пределов того государства, где они являются национальной денежной единицей). Данная тр ...

Опционы и фьючерсы

Опцион (лат. optio - выбор, желание, усмотрение) — договор, по которому потенциальный покупатель или потенциальный продавец получает право, но не обязательство, совершить покупку или продажу актива (товара, ценной бумаги) по заранее оговорённой цене в определённый договором момент в будущем или на ...

Правосубъектность страховых компаний

Главная роль в рассмотрении вопроса, что представляет собой правосубъектность вообще и правосубъектность страховых компаний в частности, принадлежит ученым-цивилистам.

Первоначально правосубъектность отождествлялась с правоспособностью. Во второй половине 50-х гг. прошлого века появилась теория, ...