Управление процентным риском

Материалы » Банковские риски » Управление процентным риском

7.

Страхование процентного риска

. Оно предполагает полную передачу соответствующего риска страховой организации.

«Процентный риск содержит в себе инфляционный риск - риск убытков в результате обесценения сумм процентов, уплачиваемых заемщиком. Методом его страхования является индексация, при которой в кредитном договоре оговаривается, что сумма платежа зависит от изменения определенного индекса, например, цен, а также заключение возобновляемых (револьверных) займов на короткий срок с правом их возобновления и пересмотра уровня ставки».

Управление процентным риском с помощью Казначейства

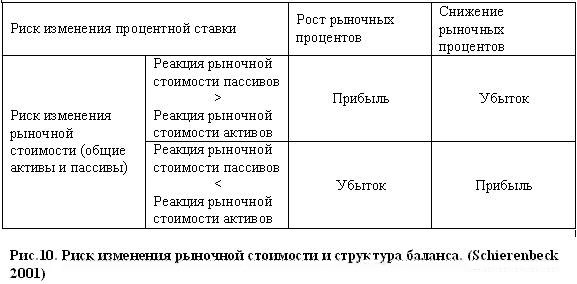

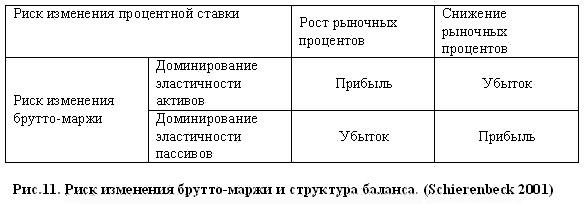

Активы и пассивы банка имеют различные свойства в отношении изменения процентных ставок. Такими свойствами являются способность реагирования рыночной стоимости активов/пассивов банка (рис.10), а также эластичность брутто-маржи активов/пассивов к изменению процентных ставок (рис.11).

Изменения процентных ставок на рынке могут вызвать различный итог для банка в зависимости от реакции рыночной стоимости активов/пассивов, их эластичности, величины изменений и формы процентной кривой рыночной процентной ставки.

Так с ростом процентных ставок на рынке может снизиться рыночная стоимость активов и увеличится рыночная стоимость пассивов. Например, стоимость ценных бумаг, которые держит банк в своих активах не для извлечения арбитражного дохода, упадет. Это должно отразиться в балансе банка. В свою очередь может возрасти стоимость обязательств банка по пассивам с переменной процентной ставкой. И наоборот, снижение рыночных процентов вызывают обратные явления.

Вместе с тем как показывает банковская практика, изменение рыночных процентов вызывает, как правило, однонаправленное изменение средней маржи как актива, так и пассива. Результат брутто-маржи зависит от доминирования эластичности активов или пассивов. Общий результат изменения процентных ставок складывается из результатов изменения рыночной стоимости и брутто-маржи. Управление рыночным риском, включая и процентный риск, ложиться, как правило, на Казначейство.

Для оценки риска изменения процентных ставок для брутто-маржи банка используются методы процентного баланса и процентной эластичности, а для рыночной стоимости активов - пассивов банка Modified Duration, Modified Effective Duration, Key Rate Duration или Basispoint Value. Для первой категории риска современным методом является метод процентной эластичности, а для второй – методы Key Rate Duration или Basispoint Value. Их современность состоит в том, что в отличие от других классических методов они дают вероятностную характеристику риска. Риски рассчитываются как значение потерь за выбранный промежуток времени с определенной долей вероятности их наступления. Этот риск отображает показатель Value at Risk.

Управление процентным риском ведется по:

· периодическим показателям в рамках Assets Liability Management

· по приведенным показателям рыночной стоимости в рамках интегрированного управления доходом/риском

Управление процентным риском по периодическим показателям рассматривает изменение структурой баланса и его последствия. Здесь часто используется метод процентной эластичности.

Статьи по теме:

Перспективы развития платежной системы Республики Беларусь

Платежная система является неотъемлемой частью финансовой инфраструктуры рыночной экономики, и ее состояние имеет ключевое значение для денежно-кредитного регулирования, обеспечения эффективного платежного обслуживания финансовой системы государства и реального сектора экономики.

Разразившийся гл ...

Анализ собственных средств банка

Сбербанк РФ - универсальный коммерческий банк, предоставляющий широкий спектр качественных банковских услуг юридическим и физическим лицам.

Центральное отделение оказывает финансовые услуги для организаций различных форм собственности и частных лиц. От других банк отличается тем, что работает со ...

Контроль за размещением и использованием страховых резервов

В процессе проверки этого вопроса выясняется соблюдение принципов инвестирования страховых резервов (диверсификация, возвратность, прибыльность, ликвидность), которые призваны гарантировать страховые выплаты и финансовую устойчивость страховщиков.

Прежде всего, следует обратить внимание на соотве ...