Условия эффективной работы рынка ОС ОПО

Материалы » Обязательное страхование ОПО в России » Условия эффективной работы рынка ОС ОПО

Чтобы исключить различного рода разночтения и субъективность в оценке, НССО должен разработать и утвердить правила определения вреда, который может быть причинен в результате аварии на опасном объекте, максимально возможного количества потерпевших и уровня безопасности опасного объекта. Тем не менее НССО не будет регулировать деятельность оценщиков, что увеличивает вероятность недобросовестного поведения с их стороны.

Еще одна проблемная точка – бесхозные опасные объекты и опасные объекты, остающиеся без надзора (например, АЗС). Проконтролировать наличие полиса страхования по таким объектам гораздо сложнее. Ситуация сглаживается тем, что в законе об ОПО из фонда НССО предусмотрены компенсационные выплаты для физических лиц, пострадавших от аварий на объектах, собственник которых не известен.

3. Адекватность тарифов и страховых сумм

Риск: тарифы не будут соответствовать реальным рискам. Страховщики ОПО будут терпеть убытки.

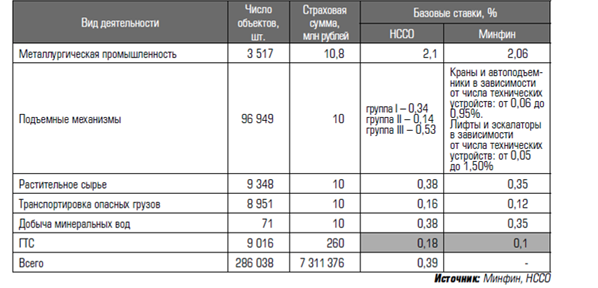

Тарифы, рекомендованные Минфином и утвержденные Правительством РФ 1 октября 2011 года, уже сейчас вызывают сомнения относительно их адекватности.

Проблемные точки

В среднем тарифы Минфина составляют от 75 до 97% от тарифов, предложенных НССО, рассчитанных актуарным способом. Но здесь есть два существенных исключения:

• По гидротехническим сооружениям: тариф НССО – 0,18%, тариф Минфина – 0,1%, или 56% от тарифа НССО.

• По страхованию шахт: тариф НССО – 13,74%, тариф Минфина – 4,94%, или 36% от тарифа НССО.

Таким образом, с высокой долей вероятности в ближайшее время в "красной зоне" окажутся компании, имеющие в своем страховом портфеле большое число договоров страхования ОС ОПО с владельцами шахт и гидротехнических сооружений.

Алексей Маргулян, СГ МСК: "В целом расчеты Минфина устраивают страховщиков, поскольку они основываются на анализе аварийности 85% ОПО в России за последние 5 лет. Однако, что касается таких объектов, как угольные шахты, где наиболее часто происходят аварии, мы считаем тариф заниженным".

Андрей Юрьев, НССО: "Нельзя допустить того, чтобы страхование шахт обрушило остальные виды страхования и повлекло за собой банкротство страховщиков ОПО. Вот пример: по статистике у нас 168 шахт. Предлагаемый тариф – 4,94%. Перемножив эти показатели на страховую сумму, мы получим сборы порядка 83 млн рублей. Статистика смертности на шахтах – 48 человек в год. Умножив это значение на 2 млн рублей, мы получим 96 млн страховых выплат. 83 собрали, 96 надо выплатить. О какой финансовой устойчивости здесь можно говорить? За такими ситуациями нужно следить внимательнейшим образом".

Кроме того, сам расчет тарифов можно считать условным из-за недостатка статистики. В соответствии с 225-ФЗ обязательным страхованием ответственности владельцев ОПО покрываются также риски, связанные с нарушением условий жизнедеятельности. В число потерпевших включаются также работники страхователя. Эти риски не учитывались в рамках действия Федеральных законов №№ 116 и 117. Выплаты по риску нарушения условий жизнедеятельности могут быть потенциально огромными, так как авария на опасном объекте может затронуть места проживания сотен и даже тысяч людей. При этом сам факт наступления страхового случая по этому риску будет определяться не страховой компанией, а органами местного самоуправления. Статистика же выплат работникам страхователя – хотя и ведется, но полностью полагаться на нее не нужно, так как она может быть значительно искажена.

Андрей Юрьев, НССО: "Нельзя сравнивать текущие выплаты по страхованию ОПО с тем, что будет в 2012 году. Вспомните, когда вводили ОСАГО в 2003 году, статистика ГАИ показывала, что у нас происходит 400 тыс. ДТП в год. За год работы страховщиков было зафиксировано 1 млн 600 тыс. ДТП. То есть реальная статистика была занижена в 4 раза. Я уверен, что большинство событий можно оформить не как аварию на производстве, а как несчастный случай. Предположим, человек упал, и на него наехала вагонетка. Это может быть оформлено как авария, а может прийти доктор с предприятия и подтвердить, что работник был нетрезв и попал под вагонетку по неосторожности. И это событие пойдет не в статистику аварийности, а в статистику несчастных случаев. Поэтому можно предполагать, что статистика по несчастным случаям с введением ОС ОПО перекочует в статистику по аварийности, потому что будут страховщики платить".

Статьи по теме:

Развитие института ипотеки в России

Во многом уникальный путь развития от предполагаемого времени возникновения и до XVII в. прошел русский залог. Первые дошедшие до нас акты о залоге относятся к XIII - XIV вв.[7]. Первые же законодательные нормы о залоге появляются в Псковской судной грамоте (конец XIV - начало XV в.), где данному ...

Основные положения кредитной политики ОАО «Сбербанк»

Рост ВВП в 2011 году по оценке Росстата составил 4,0%, при этом в течение года рост был неравномерным –в III квартале ВВП снизился на фоне чрезмерно жарких погодных условий. Промышленное производство в 2011 году выросло на 8,2%, в основном за счет восстановительного роста в обрабатывающих отраслях ...

Финансовые решения, принимаемые домохозяйствами

Домохозяйствам обычно приходится принимать финансовые решения четырех следующих типов.

• Решения о потреблении и сбережении денежных средств. Какую часть имеющегося богатства семьи можно израсходовать на потребительские нужды, а какую часть текущего дохода следует сохранить для использования в бу ...