Сложные опционные стратегии

Материалы » Опционные стратегии » Сложные опционные стратегии

1)

Спрэд

Спрэд

— это одновременная покупка и продажа одного опциона в (колла или пута) один и тот же актив. Спрэды предназначены для ограничения риска и часто (но не всегда) ограничивают потенциал получения прибыли и убытков.

Поскольку каждый опцион имеет свою дату исполнения и свою цену исполнения, то возможны следующие виды спрэдов:

1. горизонтальный, или календарный, спрэд — если опционы имеют одинаковую цену исполнения, но разные даты исполнения;

2. вертикальный спрэд — если опционы имеют одинаковую дату истечения, но разную цену исполнения;

3. диагональный спрэд — если опционы имеют разные даты и цены исполнения.

1. Горизонтальный (календарный) спрэд может иметь следующие подвиды:

v продажа краткосрочного колла (пута) и покупка долгосрочного кола (пута), или продажа колла (пута) и покупка колла (пута) с одинаковой ценой исполнения, но дата исполнения продаваемого опциона ближе, дата исполнения покупаемого опциона;

v продажа долгосрочного колла (пута) и покупка краткосрочного кола (пута) или продажа колла (пута) и покупка колла (пута) с одинаковой ценой исполнения, но дата исполнения продаваемого опциона дальше, дата исполнения покупаемого опциона.

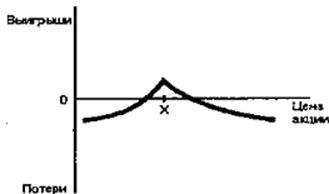

Горизонтальный спрэд конструируется с помощью продажи опциона колл и покупки опциона колл, которые имеют одинаковую цену исполнения, но разные сроки истечения контрактов. Длинный колл имеет более отдаленную дату истечения. Чем больше времени остается до окончания контракта, тем дороже будет опцион. Поэтому горизонтальный спрэд требует от инвестора первоначальных затрат. Когда вкладчик создает данный спрэд, говорят, что он покупает спрэд, а сам спрэд именуют длинным временным спрэдом. Данный спрэд представлен на рис. 6 (график построен для случая, когда длинный колл продается при наступлении срока истечения короткого колла). По своей конфигурации он напоминает спрэд бабочку.

Рис. 6. Длинный горизонтальный спрэд

Горизонтальный спрэд можно построить с помощью опционов пут, а именно, короткого пута с более близкой датой истечения контракта и длинного пута с более отдаленной датой истечения (см. рис. 6). Если в момент приобретения спрэда в качестве цены исполнения выбирают цену, недалеко отстоящую от текущего курса акций, то такой спрэд называют нейтральным. Когда цена исполнения располагается существенно ниже, то это горизонтальный спрэд медведя, когда выше, то горизонтальный спрэд быка. Инвестор выберет спрэд быка, если рассчитывает на предстоящее повышение курса бумаг, и спрэд медведя, когда ожидает их понижения. С помощью сочетания длинного опциона с более близкой датой истечения и короткого опциона с более отдаленной датой истечения инвестор может построить короткий или обратный временной спрэд. Создание такой стратегии не требует от вкладчика первоначальных инвестиций, так как опцион с более отдаленной датой истечения стоит дороже первого опциона. Поэтому в отношении короткого календарного спрэда говорят, что инвестор продает спрэд. Как следует из рис. 7, такая стратегия позволяет получить небольшую прибыль при существенном отклонении курса акций от цены исполнения. При равенстве курса акций и цены исполнения или незначительном отклонении инвестор несет потери. Временной спрэд обычно предполагает продажу (покупку) одного опциона против покупки (продажи) также одного опциона. Однако инвестор может нарушить данное соотношение в зависимости от своих ожиданий дальнейшего состояния рынка.

Рис.№ 7 Горизонтальный спрэд Рис.№ 8 «Обратный горизонтальный спрэд» (сочетание двух путов)

2. Вертикальный спрэд может иметь следующие подвиды:

Статьи по теме:

Государственные и муниципальные ценные бумаги

Общая характеристика государственных ценных бумаг. Государственные ценные бумаги - это форма существования государственного внутреннего долга; это долговые ценные бумаги, эмитентом которых выступает государство.

Государственные ценные бумаги в Российской Федерации являются наиболее цивилизованным ...

Долгосрочное кредитование клиентов

Дальневосточный банк Сбербанка России является филиалом Акционерного коммерческого Сберегательного банка Российской Федерации (открытого акционерного общества) - крупнейшего общенационального банка, лидера банковской системы страны. Дальневосточный банк Сбербанка России создан 1 января 2001 года, ...

Понятие и виды пластиковых карт

Согласно инструкции «О порядке эмиссии платежных карт и осуществление операций с их применением», утвержденная Постановлением правления НБУ от 27 августа 2001 г. № 367 платежная карта – это специальный платежный инструмент в виде эмитированной в установленном порядке пластиковой или другого вида к ...