Финансовые отчеты и оценка деятельности банков

Материалы » Организация и управление банковской деятельности » Финансовые отчеты и оценка деятельности банков

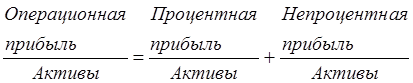

Таким образом:

, (10)

, (10)

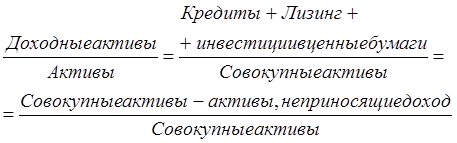

С обострением конкуренции на рынке кредитов и других доходных активов и по мере того, как многие кредиты переходили в разряд просроченных, все большее число банков стали обращать внимание на увеличение непроцентной прибыли в форме комиссионного вознаграждения. Подобное вознаграждение значительно повышает размер совокупной прибыли и помогает увеличить чистую прибыль, направляемую на выплаты акционерам. Банковские менеджеры прилагают также свои усилия к сокращению той доли совокупных ресурсов, которая направляется в не приносящие доход активы (в том числе в кассу банка, в основные средства и нематериальные активы). Одним из широко применяемых показателей относительной важности не приносящих доход активов (по сравнению с такими активами, которые приносят непосредственный доход банку) является показатель доходной базы:

Доходная

База =  (11)

(11)

Активов

Менеджеры и сотрудники банка, у которого сокращается доходная база, должны обычно работать с большей интенсивностью для поддержания уже достигнутого уровня доходов.

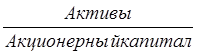

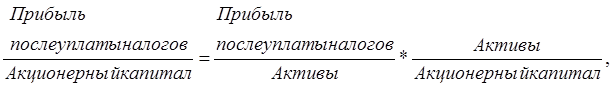

При анализе того, насколько успешно функционирует любой конкретный банк, зачастую полезно разложить некоторые из показателей прибыльности на ключевые составляющие. Например, ROE и ROA – два наиболее популярных и широко используемых показателя – тесно связаны между собой. У обоих один и то же числитель – прибыль после упалты налогов. Поэтому два этих показателя прибыльности могут быть связаны напрямую:

ROE = ROA* , (12)

, (12)

Или другими словами:

Отметим, что чистая прибыль банка равна его совокупным доходам за вычетом его операционных расходов и налогов. Исходя из этого:

ROE =

Данная взаимосвязь говорит о том, что банковская прибыль, направляемая его акционерам, в высшей степени чувствительна к тому, за счет каких источников формируются ресурсы банка, что больше используется – долговые обязательства (включая депозиты) или средства владельцев банка. Даже банк с низким уровнем ROA может достичь относительно высокого уровня ROE путем широкого использования долговых обязательств (увеличения соотношения собственных и заемных средств) и малого использования капитала акционеров.

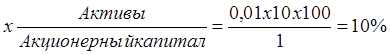

Фактически взаимосвязь ROE и ROA однозначно показывает ту фундаментальную зависимость между рискованностью и прибыльностью, с которой сталкиваются банковские менеджеры. Банку, у которого прогнозируемый на текущий год показатель ROA составляет около 1%, потребуется 10 долл.активов на каждый доллар капитала для того, чтобы показатель ROЕ достиг 10%. Таким образом, на базе уравнения (12) получаем:

ROE = ROA

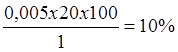

Однако если ожидается, что банковский показатель ROA снизится до 0,5%, достичь уровня ROЕ в 10% возможно только тогда, когда каждый доллар капитала обеспечивает 20 долл.активов. другими словами:

ROЕ =

Можно построить таблицу соотношения рискованности и прибыльности аналогично таблице, приведенной ниже, на основе которой можно выяснить, какой уровень соотношения долговых обязательств и акционерного капитала должен соблюдаться для достижения банком желаемого его акционерами уровня прибыльности. Из таблицы следует, что банк, соотношение активов и капитала которого находится в пределах от 5 до 1, может ожидать ROЕ в 2,5% при ROА-0,5% и ROЕ в 10% при ROА-2%. Напротив, при соотношении активов и капитала, равном 1, банк может достичь ROЕ в 10% путем получения невысокого показателя ROА-0,5%.

Статьи по теме:

Анализ зависимости объема кредита от срока погашения, предоставляемых

кредитов

Проверим соответствие эмпирического распределения объема предоставляемых кредитов за 2006 год нормальному распределению на основе критерия согласия Пирсона

. Данная информация представлена в приложении В.

Таблица 2.1.5- Предоставленные кредиты

Кредиты, предоставленные в рублях

Объем кредит ...

Государственный рынок ценных бумаг

Рынок ценных бумаг является сегодня одним из важнейших направлений развития экономики страны. На фоне мощного рынка государственных ценных бумаг рынок акций в Казахстане пока развит недостаточно. Одна из основных проблем рынка ценных бумаг – отсутствие акций в свободном обращении, несмотря на боль ...

Сущность страхования

Термин «страхование», по мнению западных философов, имеет латинское происхождение. В его основе – слова «securus» и «sine cura», которые означают «беззаботный». Следовательно, страхование отображает идею предостережения, защиты и безопасности. Из этого вытекает само определение термина «страховани ...