Проблемы обеспечения возвратности банковских кредитов

Материалы » Формы обеспечения возвратности банковского кредита » Проблемы обеспечения возвратности банковских кредитов

Таким образом, исследования показывают, что роль обеспечения в снижении кредитных рисков и его применение в практике российских банков растет. При этом структура портфеля обеспечения может и должна меняться под действием внешних (изменение ситуации на рынке отдельных видов имущества, принимаемых в залог, законодательные изменения, снижающие эффективность залога, и т.п.) и внутренних факторов (например, внедрение в практику банка новых методов обеспечения). Одним из факторов, способных повлиять на оптимальную структуру обеспечения является отрицательный опыт работы с залогом того или иного имущества.

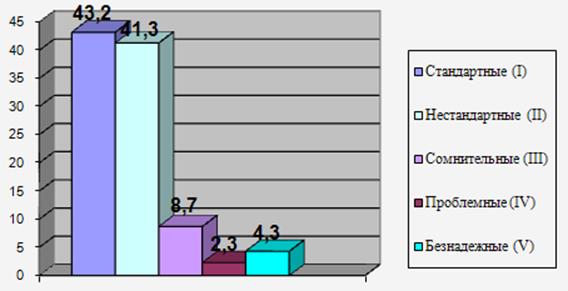

Улучшение в 2011 году качества ссудного портфеля банков подтверждается наряду с бухгалтерской отчетностью и пруденциальной отчетностью. Так по состоянию на 1.01.2012 удельный вес ссуд I и II категорий качества составлял 84,5% (на начало 2011 года – 82,0%); доля ссуд IV и V категорий качества (так называемых плохих ссуд) за год сократилась с 8,2 до 6,6% (Рисунок 3.1)

Рисунок 3.1 Качество кредитного портфеля банковского сектора на 1.01.2012 (%)

По итогам 2011 года количество банков, кредитные портфели которых более чем наполовину состояли из ссуд I и II категорий качества, составляло 873,а удельный вес таких банков в совокупных активах банковского сектора был равен 98,6% (на 1.01.2011 – и 98,4%).

По состоянию на 1.01.2012 удельный вес ссуд IV и V категорий качества в кредитном портфеле по группам кредитных организаций варьируется в пределах 2,9–7,1%.

По кредитным организациям, в отношении которых на 1.01.2012 осуществлялись меры по предупреждению банкротства, показатели отличаются от средних по банковскому сектору: на 1.01.2012 доля ссуд IV и V категорий качества у этих банков составляла 14,5%, доля просроченной задолженности по кредитам нефинансовым организациям – 24,0%, физическим лицам – 15,1%.

В 2011 году кредитные организации поддерживали объем сформированных резервов на возможные потери по ссудам (РВПС) на уровне, полностью покрывающем проблемные и безнадежные ссуды (IV и V категорий качества). По состоянию на 1.01.2012 сформированный РВПС составил 6,9% от фактической ссудной задолженности, в том числе 44,1% от проблемных ссуд и 90,2% от безнадежных ссуд (на 1.01.2011 эти показатели составляли 8,5; 44,8% и 89,5%).

Залог является самой перспективной формой обеспечения возвратности кредита ,поскольку обладает несомненными преимуществами среди других способов обеспечения исполнения обязательств в современных рыночных условиях .

Выделяют следующие преимущества залога:

- договор залога имущества обеспечивает наличие и сохранность этого имущества на тот момент, когда должнику придется рассчитываться с кредитором, т.е. залог сохраняет силу на все время действия основного обязательства. Причем стоимость заложенного имущества будет возрастать пропорционально уровню инфляции;

- реальная опасность лишиться имущества является хорошим стимулом для должника исполнить свои обязательства надлежащим образом, т.к. предметом залога, как правило, является особо ценное высоколиквидное имущество.

- залог имущества должника обеспечивает кредитору-залогодержателю возможность удовлетворить свои требования за счет предмета залога преимущественно перед другими кредиторами;

Статьи по теме:

Акцептный кредит

Акцепт векселя – это подтверждение плательщиком согласия на оплату по переводному векселю (тратте). Из содержания переводного векселя следует, что обстоятельства по нему для трассата (плательщика) возникают лишь с момента принятия (акцепта) им векселя. В противном случае он остается для векселя по ...

Банковский маркетинг. Понятие и сущность

Основными элементами системы банковского маркетинга являются: исследование рынка, разработка и реализация на этой основе рыночной (конкурентной) стратегии. Маркетинг (от английского market — рынок) — комплексная система организации производства и сбыта товаров, ориентированная на удовлетворение по ...

Организационная структура Европейского ЦБ

За разработку, проведение и практическое осуществление единой денежно-кредитной политики ЕЦБ отвечают два его руководящих органа: Совет управляющих ЕЦБ и Исполнительный совет ЕЦБ. Третий руководящий орган ЕЦБ – это Генеральный совет.

Схема 1 Руководящие органы ЕЦБ

Совет Управляющих, верховный ...